2024年から「新NISA」制度(新しいNISA)がスタートします。

「そもそもNISAって何?」

「NISAが新しくなるって聞くけれど、何が変わるの?」

「興味はあるけれど、何から始めたらいいか分からない」

このようなお悩みの方に向けて、「新NISA」を分かりやすく説明します。

20代・30代は、早くから始めることで資産形成に大きな差が生まれます。ぜひ一度読んでいただき、参考にしてもらえると嬉しいです。

そもそもNISAって何?

画像元:金融庁「新しいNISAのポイント」

NISAとは、投資の利益が非課税になる制度です。

通常、投資の利益には約20%の税金がかかります。たとえば投資で10万円の利益が出た場合、約2万円の税金を納めることになり、手元に残るのは約8万円です。NISAを利用した投資ではこの税金が掛かりません。

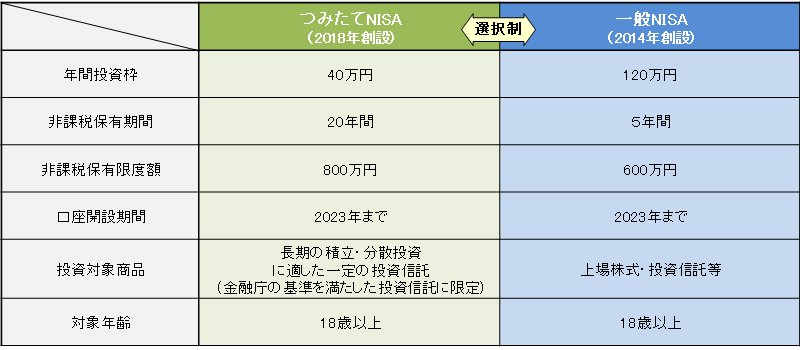

現在のNISAには、「一般NISA」、「つみたてNISA」、「ジュニアNISA」の3種類があり、それぞれ非課税になる期間や投資できる金額など、条件や特徴が異なります。

新NISAとは?

2023年末でジュニアNISAは終了し、2024年から一般NISAとつみたてNISAが「新NISA」として一つになり、誰でも使いやすいようリニューアルされます。

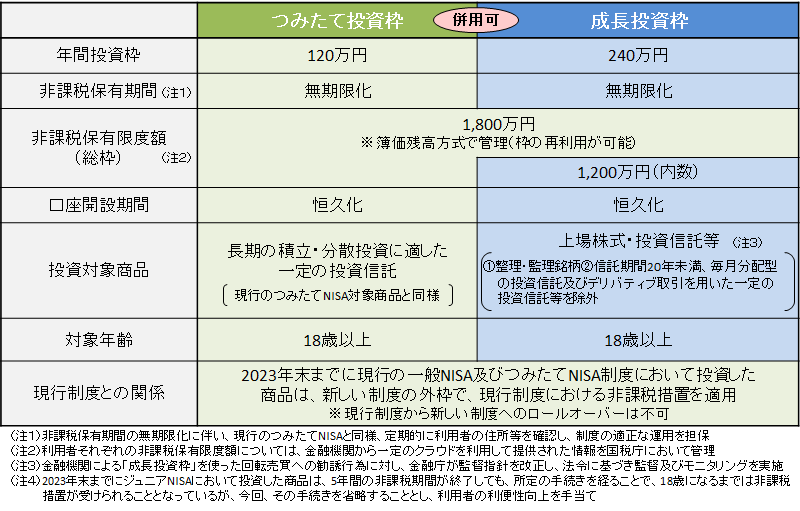

新NISAは「つみたて投資枠」と「成長投資枠」に分かれ、それぞれ投資できる金額や売買できる商品に違いがあります。

画像元:金融庁「新しいNISAのポイント」

つみたて投資枠とは?

「つみたて投資枠」は、現在のつみたてNISAの特徴を引き継いだもので、次のような人はつみたて投資枠から始めるのがよいでしょう。

・投資初心者

・長い期間でコツコツ貯めたい

・投資にかかる手数料が気になる

・年間の投資額が120万円以下

成長投資枠とは?

一方、「成長投資枠」は現在の一般NISAの特徴を引き継いだもので、次のような人は成長投資枠にチャレンジするのもよいでしょう。

・ある程度投資の経験がある

・相場の動きに合わせて売買したい

・多くの商品から自分で選びたい

・年間の投資額が120万円以上

新NISA「覚えておきたい3つのポイント」を分かりやすく解説

1.「年間360万円まで」非課税で投資ができる

1つ目のポイントは、1年間に非課税で投資できる限度額が大幅にアップしたことです。

つみたて投資枠と成長投資枠を合わせ、年間360万円まで非課税で投資できます。

・つみたてNISA「年間40万円まで」→つみたて投資枠「年間120万円まで」

・一般NISA「年間120万円まで」→成長投資枠「年間240万円まで」

ただし、一生涯で投資できる金額は1,800万円まで(そのうち成長投資枠は1,200万円まで)と上限が設けられました。

新NISAで1,800万円の枠を使い切っても、一生涯に投資できる金額は「再利用」できます。たとえば、上限の1,800万円まで投資しても、そのうち300万円分を売却した場合、空いた300万円の枠を利用して新たに非課税の投資ができます。

2.一生涯、利益に税金がかからない

新NISAで投資した資産には、一生涯利益に税金がかかりません。

現在のNISAの非課税期間は、一般NISAは5年間、つみたてNISAは20年間で、その期間が終わると売却やロールオーバーの手続きが必要でした。

新NISAでは、期間を気にせずに非課税で投資を続けられることも大きなポイントです。

3.つみたて投資枠・成長投資枠どちらも併用できる

現在のNISAでは、つみたてNISAか一般NISAか、どちらか一方を選ばなければなりませんでしたが、新NISAではつみたて投資枠と成長投資枠を併用できます。

「まずは、つみたて投資枠で毎月積み立てることから始め、慣れてきたら成長投資枠で個別株投資にチャレンジする」といったように、どちらのメリットも享受できることも大きなポイントです。

20代・30代はどんなことから始めたらよい?

ここまで新NISAの3つのポイントをお伝えしましたが、それでも「投資は怖いもの」というイメージがあり、どんなことから始めたらよいか分からない人もいるかもしれません。

ここからは、具体的にどんなことから始めたらよいか、3つのステップに分けて説明します。

1.貯金とのバランスを考え、余剰資金で行おう

投資は貯金とのバランスを考えながら、余剰資金で行うことが大前提です。

投資には少なからずリスクがあり、どんな商品でも「必ず儲かる」という保証はなく、全て自己責任で行わなければなりません。

「投資をすれば儲かる」と、安易に手元のお金全てを投資へ回してしまうと、結婚・出産・予定外の転職といったライフイベントが起きた場合、せっかく積立てた資産を売却することになり、長期投資のメリットを十分に受けられません。

投資を始めようと思ったら、まずは日々のお金の流れを確認し、その上で投資に回すお金を準備することがとても重要です。具体的には、最低でも半年分の生活費と、近い将来必要なお金を準備した上で、始めるのがよいでしょう。

2.つみたて投資枠から始めよう

投資に回すお金が準備できたら、次はつみたて投資枠を利用してリスクの少ない商品を購入してみましょう。

初心者には、全世界株式インデックス型などの「日経平均」や「S&P500」と連動するように作られた、全世界に分散して投資する商品がおすすめです。信託報酬(運用会社に支払う費用)が低いのも特徴で、長期にわたって運用するためのメリットが多くあります。

つみたて投資枠は、決まったタイミングで同じ金額を自動的に購入します。一度手続きを行ったらその後は放置しておけばよいので、日々忙しい20代・30代の投資デビューには最適でしょう。

3.細く長く投資を続けよう

20代・30代は老後まで長い期間があるため、時間を味方にして細く長く投資を続けましょう。投資する期間が長いほど、毎月の投資金額が小さくても、大きな資産を築けます。

これから老後まで30年間積み立てると想定して、1,000万円貯めるには毎月いくら投資すればよいかシミュレーションすると、年率3%で運用できた場合、月々17,160円で目標金額の1,000万に到達します。

長期にわたって積み立てることで、毎月そんなに多くの金額を積立てなくてもよいことがお分かりかと思います。

もちろん予定通りの運用結果が出るとは限りませんし、利益が出ない時もあります。相場の上がり下がりに一喜一憂せず、最低でも10年は売却しないつもりで細く長く続けましょう。

まとめ

今の時代、貯金だけで資産はなかなか増えないのが現実です。投資など「自らお金を増やす行動」を取ることで、将来の資産形成に大きな差が生まれることも十分考えられます。

「今は投資に回すお金がない」という人もいるかもしれませんが、ネット証券などでは月100円から気軽に始められる投資もあります。

まずは少額から始め、日々値動きをみながら勉強するのもよいでしょう。

■参考

金融庁 新しいNISA

https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

金融庁 NISAとは?

https://www.fsa.go.jp/policy/nisa2/about/index.html

金融庁 資産運用シミュレーション

https://www.fsa.go.jp/policy/nisa2/moneyplan_sim/index.html

日本証券業協会 2024年からNISA制度が変わります!

https://www.jsda.or.jp/anshin/oshirase/files/2024nisaleaflet.pdf